卖家朋友们可能都知道,自2021年7月欧洲电子商务增值税法规正式生效起,亚马逊已为中国卖家发往欧洲境内的B2C订单实行代扣代缴增值税了。那么,实行代扣代缴以后,卖家朋友是否就万事大吉,不再需要注册税号了?是否也不需要进行税务申报或者缴纳税费了?并非如此!

1

1

1

代扣代缴下哪些情况需要使用欧洲增值税

税号进行税务申报/缴费

从未在英国或欧盟当地产生库存:

如果您是全部从中国发货的纯自发货卖家,在英国或欧盟从未产生库存的,代扣代缴后一般无需申请税号和进行销售税务申报。但需注意的是您发货时可能需要在海关进行相关申报,详情请咨询您的货物代理。

在英国或欧盟当地产生库存:

如果您在英国或欧盟当地产生库存,就需要申请库存所在国的税号并上传到卖家平台,以及按照要求定期完成税务申报。请注意:即使订单被代扣代缴,卖家也存在税务申报义务。

同时,部分订单需要在申报后进行税费缴纳,因为并非所有订单都会被代扣代缴,目前只有部分B2C的订单会被代扣代缴,而B2B的订单并不会被代扣代缴(划重点)!

对于从英国或欧盟境内发货已被亚马逊代扣代缴的B2C订单,虽然无需再自行缴纳税金,但仍需完成申报的操作以确保税务流程合规,您只需申报不含增值税的净价值即可

对于英国或欧盟境内库存跨国转调,虽无需缴纳税费,但仍然需要向税局申报

对于从英国或欧盟境内发货的未被亚马逊代扣代缴的订单(例如:B2B订单),您则需要自行定期申报并在期限内缴纳增值税费(非常重要)

欧洲各国VAT申报缴税时间表

点击查看大图

*注意:由于国际转账需要处理时间,建议在截止日期前3-4天完成支付!

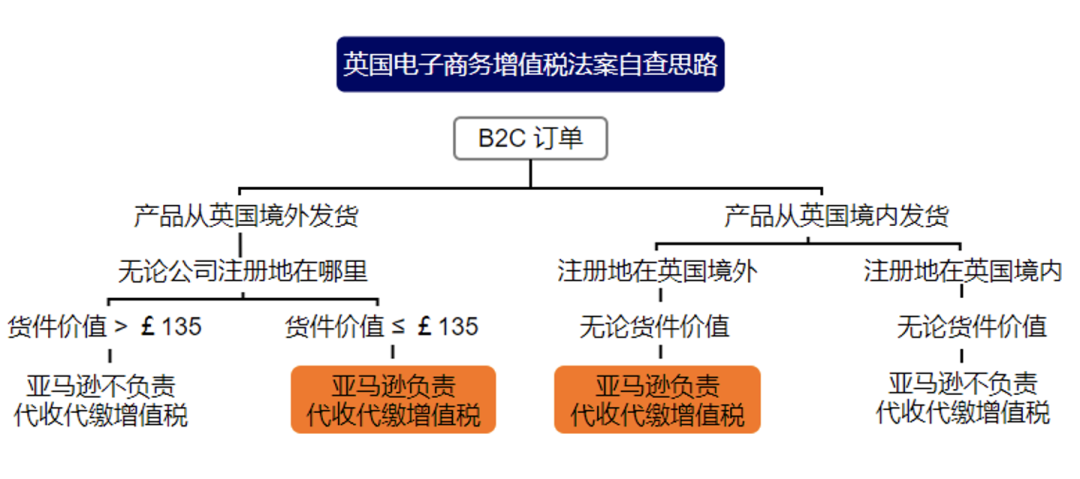

关于哪些B2C订单会被代扣代缴,您可以参照以下欧盟代扣代缴自查思路图进行判断:

英国电子商务增值税法案自查思路

点击查看大图

欧盟电子商务增值税法案自查思路

没有评论:

发表评论