2022 年已经过去一半,按照惯例,我们还是在半年结束的这个时间点对上半年获得融资的跨境电商项目做一次盘点。

文/pridecheung2022 年 H1 肯定算得上是融资"最冷"的半年,但在跨境电商这个赛道,还是有一些品牌和 Saas 项目完成了融资的,后者主要集中在物流、CRM、自动化客服/营销等环节。相较之下,消费品牌的小种子难以在短时间(几年)内长成大树,风投也趋于冷静,让 DTC 品牌的融资更显"难得"。为此,我们这一次将重点放在 DTC 品牌的融资上,看在凛冽寒冬里,谁还拿到了钱。

2022 年上半年品牌融资遇冷

本次盘点,我们对 it 桔子上半年 Top30 国内投资机构+Top30 海外投资机构的电商项目+公开融资资讯做了整理,但是难免有遗漏,希望读者包涵。

整体来看,上半年投资热度最高的品类是食品类,植物奶、植物肉居多。但是由于全部都是海外品牌,中国食品品牌出海也有困难,本文不再多介绍。

食品品牌之外,最热门的品类依次是护理、服饰以及美妆,本文会重点盘点服饰和美妆赛道的融资。

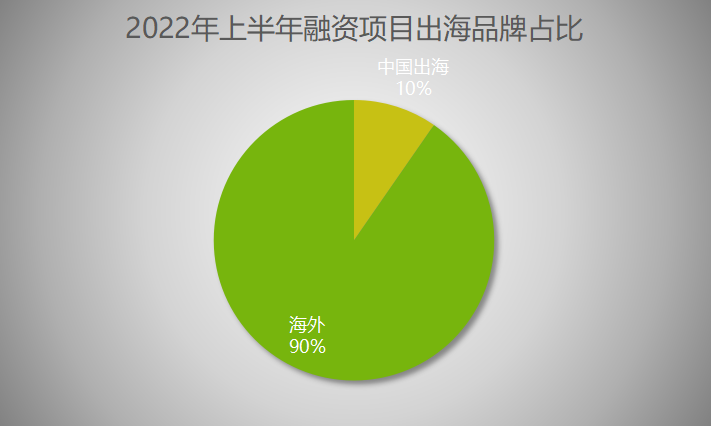

总体而言,中国出海品牌的占比还是比较小的,统计在列的 114 个品牌中,有 12 个中国出海品牌。

事实上,在 2022 年上半年,无论国内还是海外的新消费品牌在上半年的融资都不同程度遇冷。这一点国内市场体现得更明显一些。

根据联商网的报道,2022 年上半年国内的新消费赛道发生 469 起融资事件,融资金额接近 320 亿人民币。虽然融资事件同比增长了 67.5%,融资金额却同比下降了 18%。

品牌出海方面,根据浩方创投的 Kore 的分享,品牌出海的融资事件在今年上半年也有所减少,背后原因也是因为 DTC 品牌进入了去伪求真的阶段,资本对出海项目的要求更高了。

而 2020、2021 年那些纷纷上市的新消费品牌,在上市之后成绩也不够理想进一步推动现有情况的出现。以眼镜品牌 Warby Parker 为例,美东时间 7 月 19 日下午 4 点,Warby Parker 的股价只有 12.18 美金,而上市首日收盘时该股价格达到 54.49 美金,刚上市的时候市值达到 60 亿美金,如今市值只有 13.54 亿美金。

国内方面,以完美日记为例,根据 5 月 24 日完美日记的母公司逸仙电商发布的第一季度财报中的数据显示,逸仙电商在第一季度的总净收入从去年同期的人民币 14.4 亿人民币下降 38.3% 至 8.91 亿人民币。根据逸仙电商的董事长兼首席执行官黄金峰的解释,逸仙电商在第一季度收入下降的主要原因是彩妆品牌的净收入下降 45.6%,其中一部分被护肤品品牌的净收入增长所抵消。但显然,增速抵不上降速。

而完美日记的收入成绩下滑,其实也是美妆这个此前最热门的新消费赛道目前遇到瓶颈期的缩影。根据新快报的报道,今年第二季度美妆行业一共发生了 34 起投融资事件,除去 18 个未披露投融资具体数额的项目之外,第二季度的融资金额只有 12.3 亿元,同比下降了接近 80%。

不过与国内的美妆品牌被冷落形成对比的是,上半年在海外市场,美妆品牌的融资表现依然可圈可点。根据笔者不完全统计,上半年共有 7 个面向海外市场的美妆品牌获得融资,其中有 1 个出海品牌,以及 6 个海外品牌。

美妆赛道遇冷的上半年,什么样的品牌可以获得融资?

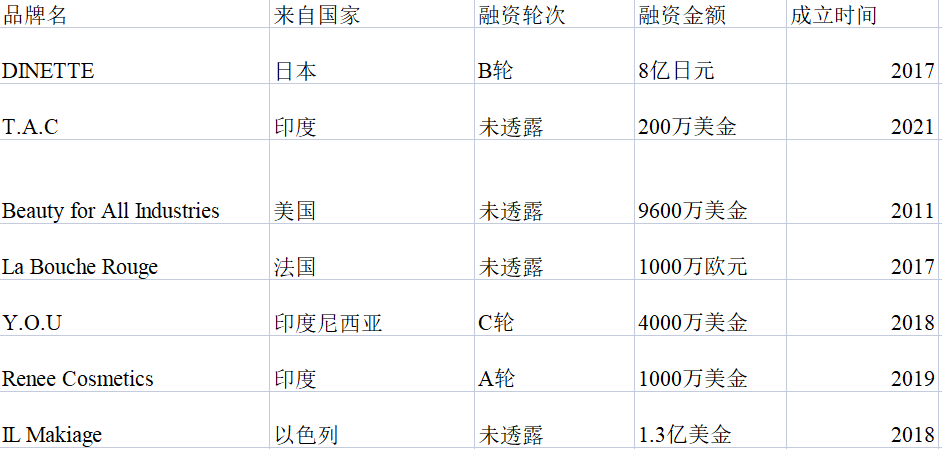

美妆赛道遇冷的上半年,什么样的品牌可以获得融资?我们先来看一下总体的情况。整体上来看,获得融资的美妆类品牌项目中,A 轮、B 轮和 C 轮各一个,以及四个没有透露投资类型或者轮次的项目。

2022 年上半年获得融资的美妆品牌

因此整体上看,今年上半年获得融资的美妆类品牌项目中,大部分的项目还是处在一个早期到中期的阶段。

从品牌来自国家来看,分布得也非常广,包括法国、美国、印尼、印度等。

OPPO团队做的美妆品牌打开了东南亚市场,

一种新的品牌"创业模型"正在形成

Y.O.U 在 2 月 16 日的时候获得 4000 万美金的 C 轮融资,但是实际上 Y.O.U 并不是一个真正意义上的中国出海品牌,更应该说是一个"有中国背景的品牌",而这也已经成为很多品牌的创立模型。创始团队中有来自中国的人才对过去国内电商经验的复用、借助于国内强大的供应链、同时找到对海外市场有深刻洞察的本土人才来组建一支"有优势"的创业团队。

据悉 Y.O.U 是一家由中国团队在东南亚本土孵化的品牌,背后依托中国的化妆品供应链。而 Y.O.U 背后的母公司 PT HEBE BEAUTY STYLE 归属中国的 OPPO 集团,由 OPPO 负责开拓东南亚市场的李杰孵化了该品牌。

Y.O.U 最初以彩妆类产品为主,后来开始将产品拓展至护肤类。Y.O.U 之所以可以在东南亚取得非常好的成绩,一方面跟东南亚美妆市场的快速增长有关,根据 Mintel 的数据显示,预计 2025 年东南亚的美容市场规模将达到 3048 亿人民币,复合年增长率将达到 9.3%,这一数据将与中国市场的年复合增长率相当。

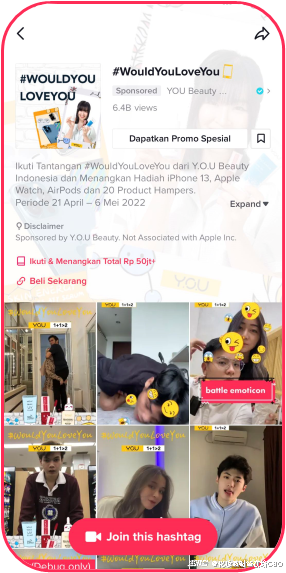

另一方面,Y.O.U 也抓住了 TikTok 这一渠道,借助红利期切入进行品牌的营销。

最初 Y.O.U 主要靠线下渠道铺货的方式来销售产品,但是根据化妆品财经在线 CBO 的一篇报道,在疫情后 Y.O.U 逐渐开始了转型,并搭建了一个"All In TikTok"的全链式闭环营销模式,前一段时间还在 TikTok 上发起了一场叫做 #would you love you 的挑战赛,很好地利用起了 TikTok 这一渠道,也是 Y.O.U 能在东南亚市场进一步扩大规模并获得资本青睐的关键。

在东南亚市场上通过 TikTok 增长的出海美妆个护品牌不只这一家,昨天白鲸出海发布的《「BIOAQUA」如何在印尼 TikTok 从 0-1 打造销售额 Top1 品牌?|对话创始人》一文报道的 BIOAQUA 同样依靠 TikTok 的渠道实现增长,感兴趣的读者可以点击阅读。

最近,笔者到深圳长期出差几个月,也结识了不少做 TikTok 东南亚的玩家,有的人做爆款、有的人做品牌,虽然模式不尽相同,但找到"规律"的玩家们,确实吃到了一些红利,如果你也做 TikTok,愿意分享一些看法,可通过下方作者卡片加我呦~

特色医学体系、解决选择综合征难题,

差异化的美妆品牌还能拿到钱

在美妆这种竞争激烈的赛道上,做出差异化依然是一个品牌脱颖而出的点。据笔者的调查,有三个获得融资的美妆品牌都是因为将产品做出了差异化而受到资本的青睐。其中有一款叫做 T.A.C 的印度品牌,主打的是引入了印度阿育吠陀医学系统的面向 Z 世代的美妆个护产品,但是品牌规模还比较小没有太多信息,本文就不多解释了,这里重点看一下另外两个品牌。

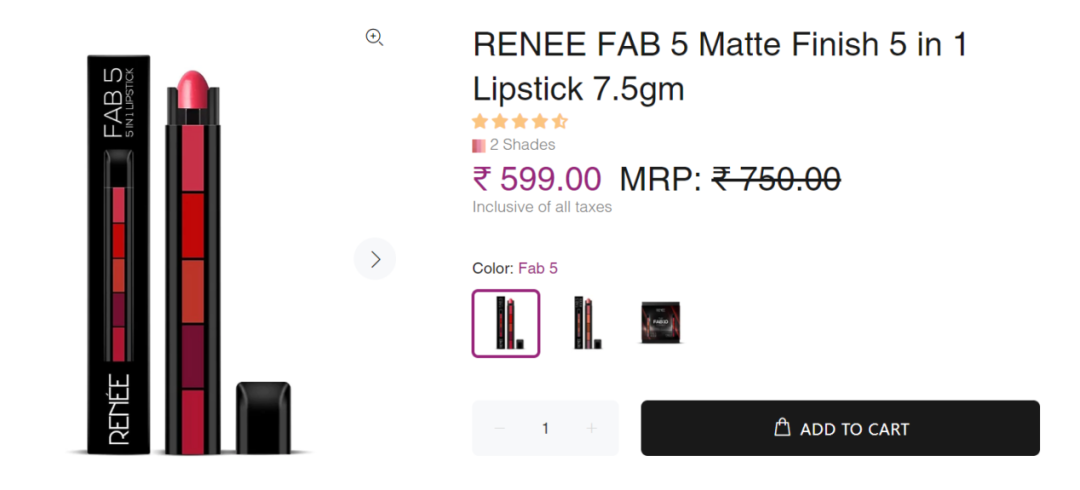

另一个来自印度的美妆品牌 Renee,主打的是创意型美妆以及高性价比。Renee 的产品创新在于,品牌发布了几款色彩甚至是功能多合一的美妆产品。比如 Renee 旗下的 FAB 5 Matte Finish 5 in 1 Lipstick 这款产品,其特色就是一款口红产品有 5 种颜色,每一种颜色就像一颗小子弹一样,消费者可以将他们组装在一起随身携带,需要的时候也可以拆出想要用的那一截"子弹"使用。对于那些每个颜色都想要的姐姐们,省却了选择的烦恼。

Renee 旗下的 Fab Face 3 in 1 Make-up Stick 这款产品也采用了类似的产品设计,不同的只是将眼影、口红、腮红这三种功能合在了一起。

Renee 旗下的 Fab Face 3 in 1 Make-up Stick 这款产品也采用了类似的产品设计,不同的只是将眼影、口红、腮红这三种功能合在了一起。

另一个获得融资的法国美妆品牌 La Bouche Rouge 则是将环保的理念融入了品牌和产品中。首先 La Bouche Rouge 主打的是纯净美妆,美妆产品采用了纯净的配方。其次,La Bouche Rouge 也推出了定制化的化妆品包装壳,包装壳基本上都是由再生皮革手工制作而成,不仅可以反复装填减少了资源浪费,而且材质环保。

近一年多的时.............

原文转载:http://fashion.shaoqun.com/a/1182473.html

跨境电商申诉干货资料包:https://www.ikjzd.com/tl/97101

2019亚马逊黑科技合辑:https://www.ikjzd.com/tl/97103

2019亚马逊广告全指导,看得懂的拿去吧,全英文的:https://www.ikjzd.com/tl/97110

海外版抖音成为跨境电商引流爆单新战场(内附注册流程):https://www.ikjzd.com/tl/97113

fedex.com:http://m.ikjzd.com/w/518

superdry:http://m.ikjzd.com/w/2722

reverb:http://m.ikjzd.com/w/1273

好评模板:http://m.ikjzd.com/tl/5738

盘点各国主流社交媒体,独立站卖家出海必备!:https://m.ikjzd.com/articles/161875

"Ozon合作伙伴物流"风雨兼程,助力中国卖家突破桎梏!:https://m.ikjzd.com/articles/161870

亚马逊即将替换这6张FBA库存报告,你做好准备了吗!:https://m.ikjzd.com/articles/161874

没有评论:

发表评论